资本主义制度下,消费能力永远小于潜在产能,两者之间的缺口,就是利润之中资本家个人消费不了的部分。

自由竞争资本主义时期,经济危机表现为周期性的复苏和过热。

所有的企业的资本量都不足以对市场产生影响。

于是,生产循环开始的时候,企业一拥而上。产品都生产出来,工人工资和资本家消费以外的产品没有销路,企业一哄而散。

这是20世纪以前的事情。

到了垄断时代,供给测改变了,几家企业就能垄断某种商品的生产,于是有可能把生产控制在一定的规模。

这种情况下,不会有一拥而上,也不会有一哄而散,生产规模停滞在一个远远低于社会潜在总产能的位置。此时此刻,生产所需的人财物都富裕,大量人口失业,大量资金没有投资方向,大量产能闲置。

这是20世纪20年代以前的事情。

20世纪20-30年代,因为大量使用信贷消费,工人提前透支未来的工资。工人举债为资本家消费不了的利润,提供了支付能力。

于是出现了20世纪20年代的繁荣。资本主义国家的政客宣传,每家都有一套房,一辆车,晚餐两只鸡。工人未来的工资被提前透支,必然意味着未来有更多的产品滞销,危机爆发只是迟早的问题。目前越繁荣,将来越萧条——眼下透支未来越多,将来缺口越大。

这种寅吃卯粮,吃到1929年吃不下去了。于是,大危机来了,先是大危机,后是大萧条。

既然资本家不愿消费,工人无力消费潜在产能之中资本家个人消费之外的利润部分,那就由政府使用赤字消费吧。

这是20世纪30年代出现的事情。

政府包销多余产品,资本家获得利润,工人获得工资,政府堆积债务。希特勒玩了几年,玩不下去了,发动二战,想靠战争解决问题,搞帝国马克欧洲化,把多余的货币推广到殖民地。

这是1939年出现的事情。

全球一片废墟,只有美国本土没有遭受严重打击。各国都向美国采购。有金银用金银,有外汇用外汇,没有金银和外汇就借债,购买物资,赈济、重建。向美国借债,肯定不能用本币还,美元国际化。

美国战后繁荣,其他国家负债累累。这是1945年出现的事情。

后面还有全球产业链的扩张,滞涨、美元与黄金摘钩和亚洲金融危机。

国际化的部分太复杂,不展开讲了。

讲到赤字财政的部分。

不论什么时代,最根本的问题都是工人的支付能力小于他们生产的产品的价值,而资本家的消费能力有限,不可能消费所有的产品。

要生产规模扩张,就要为资本提供额外的利润。抛开出口不说,内循环的经济体所需的额外利润大致有几种来源:部分资本投资失败,工人消费贷款、政府财政赤字。没有一个来源能持久的。

自由竞争时代,这事不算严重。因为总会有资本家增加投资,购买多余的产品,不缺失败的投资。

作为个体,资本家完全可能亏本破产,作为一个整体,垄断资本稳赚不赔。个别资本家的破产,必然促进垄断资本的集中。

垄断时代,这事就麻烦了。资本家能准确估计市场容积,也能有效控制产能,于是就出现了大萧条。

使用货币政策,增加货币供应,并不能解决分配问题。工人缺少支付能力,不会因为他们能借钱,就让他们有能力同时消费现在和未来的产品。中小资本家也一样,制造了产品没有销路,贷款有什么用?扩张产能吗?扩张产能以后,产品滞销,自己无法偿还贷款,破产出局。

这种时代,社会上并不缺资金。因为产品没有销路,大量的资金没有投资方向,成为失业的资金。当然,那些在前期借了太多资金现在产品滞销的资本家,渴望资金,但是他们也不容易借到钱。谁也不敢为了利息冒损失本金的风险把钱借给他们。

既然一部分资本家缺钱,还不上贷款,就给他们提供资金让他们继续运转吧。这是最简单直接形而上学又维护资本家利益的解决思路。

使用增加货币的供应的方式,不能从根本上解决产品销路,没法让经济真正走出危机——除非这些钱借了,不用还。

不断滚动增加贷款的方式,可以在一定时期内让所有人都能陆续偿还贷款,事实上,暂时不偿还贷款。资本家贷款生产一种商品,比如盖房子,工人贷款买房子,资本家获得工人的贷款,偿还自己的贷款。要工人还清贷款,就需要资本家贷更多的款。

只给资本家放松贷款还不够,还要给工人放松贷款,放松贷款以后,工人才能透支更多的未来收入,才能接资本家的盘。工人接盘以后,资本家还要新增贷款,不然工人没有收入,贷款还不上。

于是,所有人互相击鼓传花。资本家、工人不断滚动还清债务,一环解放另一环,总有人背负债务,全社会债务总量越滚越多。资本的利润也越来越多。整个过程,一部分人在不断获得利润,大部分人在玩债务的击鼓传花。

这时,全社会银行账户上存在两座高山,一座是总利润,一座是总债务。通过银行这个中介,债务变成利润,两座山都在高速滚动增长。

这么做,迟早玩不下去。

劳动者未来可以预期的收入不可能没有上限,即使一家人接力贷款,祖孙三代一起贷款,一起还贷,可以预期的收入和贷款的消费也是有上限的。重孙一时半会儿见不到,所以不能列为贷款人。不能搞只还利息不还本金的永续债,每月还款额度也不能超越一家三代的净收入额度。否则就是真不用还了。即使利率为零,只偿还本金,贷款总额也是有上限的。

债务山达到上限,利润山也就达到上限。

利润山一旦达到上限,资本就开始裁员了,劳动者收入下降。此时,利润山已经落袋为安,债务山却还不上了,经济规模螺旋下降。利润还在银行账户上,债务却还不上了,全社会劳动者集体破产,必然连累银行。社会一片狼藉,裁员失业,银行挤兑,停产烂尾,房倒屋塌,上吊自杀。

既然私人没法不断透支消费,那就由政府用赤字消费吧,这就是凯恩斯主义的起源。

于是,全社会继续堆债务,利润山和债务山继续增高。

政府债务同样有上限。

谁也不敢说本国政府存续期限有上限,所以政府可以发行永续债,只还利息不还本金。政府的永续债的规模受制于利率水平,只要利率不断趋向于零,政府的发债上限就可以趋向于无穷。

但是,这样一来,政府就锁死了利率上限。一旦加息,政府马上就会被利息压死。所以,在政府有天量负债的情况下,即使物价不断上涨,央行往往也想方设法变着花样降息。另一方面,政府不断增加债务,搞赤字财政最终必然刺激通货膨胀。由于物价的压力,虽然央行想方设法降息,但是也不敢大幅度降息。

由于物价的压力,央行不敢大幅度降息。由于央行不敢大幅度降息,政府的赤字上限也被锁死。

于是,直观的表现是,使用一段时间的赤字财政以后,少数人的总财富、全社会的总债务、政府的总债务、物价水平达到某一个临界水平,货币政策被物价锁死,财政政策被货币政策锁死。继续突破这个临界水平,物价就有彻底失控的趋势。

如果政府不能突破现有债务上限,剩下的事情与私人借贷消费达到极限后大同小异。

债务山不能继续增加,利润山达到上限,资本开始裁员,劳动者工资下降,政府税收下降,经济规模螺旋下降。利润山还在,债务山却还不上了,迟早拖累银行。除了极少数人,全社会劳动者和政府财政集体破产,连累银行。全社会一片狼藉。

此时,政府会采取一切手段化解现有债务余额,偿还一部分债务,还旧借新,继续搞赤字财政。

政府偿还债务的手段不会触及现有的利润山,只会维护或让利润继续堆积。

那么政府的赤字用什么平?大致增收、节支、贱卖国有资产、印钞几种方式。此外,还有一种方式,即推动资本进一步扩张,为资本创造中长期获得利润的机会,在这个过程中,政府税收增长。

增收,大概率增加在中下层身上。节支,大概率减少对中下层有利的福利支出。政府砸锅卖铁,迟早卖光。除了国有企业,还有某些特许经营权(食堂、殡仪馆、一切能垄断谋利的行业)。政府印钞,迟早恶性通胀。现实之中操作,往往是多管齐下,几副药同时开,这套复方合剂下去,底层本来攒点棺材本,结果连棺材本也攒不下。

政府采用不同的方式使用赤字为垄断资本提供利润,效率是不一样的。极端模式之一是直接给予垄断资本资金,不经过任何社会成员的环节。这样的模式,直接增高利润山和债务山,显然不会产生任何就业效果。极端模式之二是直接给予社会底层资金,社会底层不劳而获,他们获得这些钱可以用于消费或者偿还债务。垄断资本为了获得这些利润,必须扩张生产,增加雇员。这些政府赤字虽然最终迟早也会成为垄断资本的利润,但是在此之前,可以创造一系列的就业机会。显然,增加同样规模的政府赤字,两种模式对就业影响是不一样的。达到同样的就业效果,需要的赤字量也是不一样的。大多数国家的赤字财政的支出方式处于两种模式之间,究竟选择哪种模式,或者更倾向于哪种模式,取决于本国垄断资本的强势程度。

问题的根源在于,私有制条件下,垄断资本控制生产过程,要垄断资本把生产规模扩张到充分就业的程度,就需要不断给予垄断资本额外的利润;这些利润还不会老老实实趴在账目上,而是会伺机而动,或蛰伏、或投机、或外逃;政府还不能无偿剥夺利润,只能直接或间接,公开或变相给予垄断资本利润。

只要不突破物价这个前提,债务山就不可能无限堆积下去。

不突破物价的前提,同时要经济在充分就业的水平不断滚动下去,需要让利润和债务循环起来,或者,需要获得利润的资本家消费全部多余产品,或者,无偿剥夺他们的利润,替其他社会成员偿还债务。

私有制条件下,这是不可能的。路线决定人,人决定路线。资本主义的政府建立在资本主义的经济基础之上,只能对资本减税,想方设法增加资本的利润。如果不得已对资本加税,也只能是因为底层的反抗太激烈了,为了维持资本的统治,不得不对底层做出一点让步。

所以,如果经济循环能以高于停滞期的规模运转下去,必然是垄断资本积累利润,其他社会成员和政府积累债务。积累不下去,经济就崩了。

那时就是标准的经济危机加金融危机,生产规模剧烈下滑,多数人债务还不上,存款取不出。全社会的有效需求不但低于大搞信贷消费和赤字财政的前几年,而且远低于没有信贷消费和赤字财政的正常水平。

对多数社会成员和政府来说,已经把未来几十年的收入提前透支了,此时他们拿不出更多的钱满足资本的利润了。没有这些利润,资本压缩生产规模,裁减多余雇员,全社会生产规模自然大幅下降,政府税收下降,劳动者收入下降。

这时,由于生产规模萎缩,大批的劳动者即使愿意接受更低的工作,也很难得到被雇佣的机会。个体劳动者可以接受更低的工资,把其他劳动者的位置抢过来。总体劳动者的就业总量并不会增加,只是由于内部竞争越来越激烈,实际工资越来越低,工时越来越长。由于劳动者消费能力越来越差,进一步导致有效需求不足,垄断资本可以进一步压缩总产能。

物价相对稳定,经济萎缩,物资供应虽然充足,但是多数人能获得的份额不断下降,多数失业者为了活下去,不得不出售各种多余的家产(电器、家具、服装、房产、土地)。

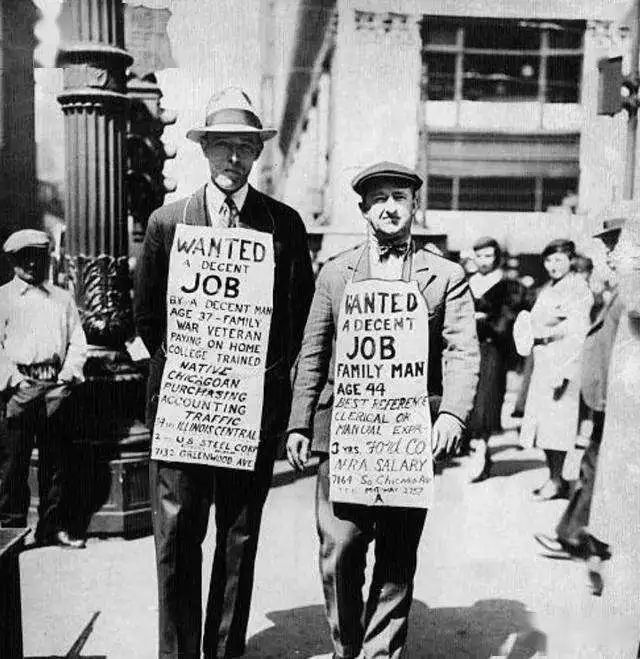

此时,社会成员的直观感受是经济在较长的时间内不断震荡下行,经济规模大幅下挫。有兴趣的读者可以查查从1929年大危机到1933年代大萧条大低潮,美国经济下降了多少。

当时的美国,1000万左右的人口失业,3000多万人没有任何收入来源。大批失业者饥寒交迫,四处流浪找工作,无产阶级起义一触即发。

政府如果使用印钞机推动赤字财政,那么危机又多了通货膨胀模式。因为存在通货膨胀,所以在一定物价目标下,政府的债务必然有上限。

大量的利润并不会主动用于扩张产能,雇佣劳动者,而是四处乱窜,寻找投机的机会。这些失业的货币资本会投机土地、生产生活必需品,或者资本外逃。这些货币资本若是老老实实待在存款账户中,政府可以一直使用印钞机拉动经济。但是,这些属于私人的货币资本显然不会老老实实蛰伏在账户中,必然会为了利润择机而动。币值不稳定的时候,这些货币资本的运动必然更加不稳定。

以上的分析都是建立在币值稳定的基础上。如果货币不断贬值会如何?

货币贬值到失去储存价值的功能的时候,多数人既有的债务会不断消失,但是资本既有的利润不受影响,会迅速变成各种生产生活必需品(粮食、药品、五洋杂货)和硬通货(黄金、银元、美元)。物价上涨,经济萎缩,物资供应紧缺,多数人为了活下去,不得不出售各种多余的家产(电器、家具、服装、房产、土地)。

这种状态不会继续发展很久,由于公职人员的薪资一般都是固定值,很难追上通胀,所以多数公职人员要么摸鱼躺平旷工从事第二职业,要么各种贪污腐败给钱办事,很快政府就名存实亡,进入无政府状态。纸币很快被商品和硬通货逐出经济循环,失去流通手段功能,社会化大生产循环中断,此时货币流通不复存在,社会化大生产经济循环瘫痪,再讨论货币贬值对经济的影响毫无意义。

不论是金融危机还是恶性通胀,结果都必然是生产规模的大幅下跌,实际财政收入的下降和多数劳动者实际工资的下降——在金融危机模式下,教师、医生和公职人员的名义实际工资可能不会下降,货币购买力不变,薪资水平也不下降,但是可能被长期拖欠。现实之中,往往是拖欠加贬值。

金融危机或通胀,都是垄断资本达到一定程度后的必然结果,垄断资本扩张到一定程度,社会总产品分配比率必然发生相应调整,必然导致其他社会成员分配份额的下降,即实际收入下降。使用让垄断资本获得利润的方式,维持经济规模,必然导致垄断资本的膨胀。垄断资本膨胀之后,必然压缩其他社会成员的分配比例。其他社会成员获得的社会总产品数量下降后,垄断资本会进一步压缩生产规模,导致生产规模和其他社会成员螺旋下降。

放到全球化背景中,危机变化的可能性就更多。

一国的垄断资本在本国处于统治地位,在全球则往往处于从属地位 。

无论本国发生金融危机还是通货膨胀,只要本国金融不稳,利润可能无法提现,或者虽然能提现,但是必然大幅缩水。本国资本都会外逃。垄断资本把积累的利润套现,转移海外。如果本国政府没有大规模印钞,发生金融危机,存款提现困难,那么本币汇率的下跌会少一些,如果本国政府大规模印钞,发生通货膨胀,存款提现没有问题,那么本币汇率的下跌就会非常惊人。这相当于本国垄断资本使用本币向央行提现外汇,央行掌握的外汇储备相对固定的前提下,本国政府印钞越多,本币自然贬值越多。

本币的剧烈贬值,即货币危机。同等条件下,垄断资本获得利润越多,资本外逃越严重,本币贬值越严重。

这些外逃的资金,进入发达国家的金融市场后,被发达国家用来收购外逃资金所在国的资产。资本外逃越严重,本国货币和资产贬值越严重,发达国家可以用来收购本国资产的资金越多。对发达国家的金融资本来说,他们可以用10%的利息收集全球其他国家的垄断资本的利润,然后在收购过程中,谋求100%甚至200%的利润。这种收购过程,被称为收割更合适。

有些人认为发达国家加息可能导致本国严重衰退。这种可能性是存在的。但是,还有一种可能是发达国家越加息,汇聚的资本越多,其他国家的资本外逃、货币和资产贬值越严重,收割的利润越丰厚。不仅如此,这必将进一步加强发达国家对其他国家的金融控制。

没有一个国家会采取单一的经济政策,并将某种情况推向极端,避免某种情况发展到极端,增加货币供应,但不能完全避免金融危机;导致物价上涨,但又尽力避免恶性通货膨胀;努力保住币值,但又不能控制货币供应。所以,现实情况往往是金融危机、通货膨胀、本币贬值,数种情况同时发生,都没有发展到极端,但顾此失彼。用几种危机同时存在,置换一种危机发展到极端形式。

对绝大多数社会成员来说,无论是金融危机、通货膨胀、货币贬值,都必然导致实际收入下降。所以,无论是一种模式的危机发展到极端,还是几种模式的危机同时发生但都没有发展到极端,痛苦程度是基本相同的。

各国政府采取多种政策化解危机,增加就业,但是这些政策注定是于事无补、顾此失彼。即使能在短期内刺激经济,改善就业,也注定透支未来,推动更大的贫富差距,为未来的危机埋下伏笔。

路易十四说过,朕即国家。垄断资本即国家,国家即垄断资本。对于垄断资本来说,资本不过是媒介,绝对统治才是实质。在资本主义制度下,资本决定政策,政策强化资本,强化资本必然导致更大规模的产需矛盾。

垄断资本既控制多余的货币资本,又具有影响宏观政策的能力,唯一的目标是资本的增殖,具体手段则灵活多变:可以收缩货币,贱买民间和国有资产;可以放松货币,投机土地和生产生活必需品;可以推动贷款消费,提前把工人未来若干年的收入作为利润落袋为安;可以力推政府赤字财政,垄断订单;可以本币升值获利,也可以本币贬值获利;玩输了,还可以申请国家财政补贴或者低息贷款。

谁都能吃亏,垄断资本不会也不能吃亏。宏观经济政策也好,土地也好,生产生活必需品也好,政府订单也好,特许经营权也好,财政补贴也好,低息贷款也好,都是资源,也都是手段。目的是唯一而明确的,手段是灵活多变的。

不论什么样的宏观政策,甚至相反的政策,垄断资本都能赚钱,其他社会成员则被反复打击。

普通人即使持有现金没有足够的资金收购贱卖的资产;即使买入各种生产生活必需品,也缺乏囤积条件;拿不到政府订单和特许经营权;基本也与财政补贴和低息贷款无缘;他们既没有渠道转移资产,也没有机会把境外资产转移回来廉价收购。

有一点是确定的,本币的币值是不可靠的,劳动者的实际收入必然是下降,多数人拥有的资产必然是贬值的,社会福利必然是削减的。

不改变垄断资本的统治地位,经济危机只能愈演愈烈。

不论宏观经济怎么发展,都是垄断资本积聚利润,其他社会成员背负债务、损失资产,贫富差距不断拉大,贫富差距越大,有效需求越低,要达到同样就业人数需要才财政赤字越多,垄断资本利润越大,越容易发生由于多余货币四处流窜产生的通货膨胀、资产泡沫和资本外逃。

真正解决经济危机和大萧条的,并不是凯恩斯主义,而是二战全球统治阶级大洗牌。各国都需要战后重建,失业人口获得就业机会。由于全民战争,各国人民被武装起来,随后的冷战,各国垄断资本需要争取人民,避免爆发革命。于是,各国的垄断资本主动自我约束。

各国现有的有垄断资本控制的经济基础和上层建筑不存在内生的改良的力量,无法克服或缓解由资本产生的固有矛盾。必须也必然会有一种新生的对抗垄断资本的力量出现,维持社会的存在和发展。

如果不存在这种力量,那么经济循环最终必然如同黑洞一样不断萎缩直到一个奇点。现实之中,并没有出现这样的奇点。因为在现实之中,会出现阻碍经济向奇点发展的力量。

生产力被生产关系所束缚的时候,就会有新的生产关系出现威胁现有的生产关系。全球生产力被垄断资本的利润束缚到一定程度的时候,就会出现新的生产组织形式,更高效地利用现有的物质资源。抗衡垄断资本力量不是来自现有的垄断资本控制的经济循环,而是来自新的生产循环,并有能力摧毁至少严重威胁现有的由垄断资本控制的经济循环。

二战出现了威胁垄断资本的力量,并持续到冷战结束。所以,随着垄断资本的利润的堆积以及对生产的束缚,这种力量终将出现。目前,垄断资本还有一定的活力,还没有走到塌陷向奇点的临界区域,所以新生力量暂时没有具体的迹象而已。

红歌会网 SZHGH.COM

红歌会网 SZHGH.COM